NEWS

コロナで苦しい中小企業の資金繰り(つなぎ融資・リスケ)をサポート

2021/04/09

立派な経営哲学も、優れたサービスも、星の付くような美味しい料理の腕前も、資金が無ければ具現化することが難しく、お客様の手元に届くことはありません。

事業主の悩みの第一位はいつだって資金に関することですが、資金繰りを計画的に行っている中小企業はごく稀で、当社も創業当時は行き当たりばったりで資金調達をかなり甘く見ていました。厳しい生存競争の淘汰を免れ続ける事業であるためには、万が一ではなく常に起こりえる経営危機に備えた資金繰りがいかに重要であるか毎度痛感されられています。

ところで、皆様の会社が資金繰りや設備投資の資金調達を検討する際には誰に相談しているでしょうか。「まず顧問社労士に相談しよう!」と思うことは少ないと思います。当社も社会保険労務士事務所の看板を掲げておりますので、当然、相談の内容は労働や社会保険といった人事労務に関するものがほとんどです。

しかし、昨年の新型コロナによる初の緊急事態宣言直後においては、労務関連以外のあらゆる相談が殺到しました。その中でも深刻だったのは、運転資金の枯渇(つまり、倒産)が目前なのに、政策金融公庫や金融機関からうまく融資を受けることができず、顧問先も対応してくれないという相談が多く寄せられました。見ず知らずの社労士に相談するとはよほどの心理状態だったことが想像できます。

コロナ禍では多くの会社が資金繰りに窮し、今もなお苦しんでいる事業主(力尽きた会社も、、、)が多くいらっしゃいます。

資金調達の専門家は誰?

資金調達の相談は、資金調達のコンサルタントですが、いったい誰をさすのでしょう。

税理士は税金の専門家であり、資金調達の専門家ではないのは当たり前の話ですが、中小企業の経営者がお金のことを相談できる人はそれほど多くありません。事業主が「お金」を相談する先としてまず身近の顧問税理士を挙げるのも筋として間違いではありません。しかし、税理士事務所で資金調達を行っているといっても「創業融資のみ」であったり、運転資金の追加融資を検討する際の「金融機関の検討」、「融資書類(事業計画書)のアドバイス」や、「金融機関との返済条件交渉(リスケ等)」は行っていないところがほとんどです(もちろん、なかには強い税理士さんもいます)。

また、創業間もない中小企業経営者はどこの銀行に相談しても同じと思っている人がほとんどですが、申込先の金融機関はかなり重要です。とりあえず有名な東京UFJ銀行や三井住友銀行、みずほ銀行、りそな銀行の都市銀行(メガバンク)をメインバンクとして口座開設している中小企業も多いですが、融資相談にあたっては売上数億円以下の中小企業が都市銀行に丁寧な対応をしてもらうのは期待できません。相談を受けて決算書を拝見しますと事業口座はメガバンク一行取引だけの中小企業も多くいますが、一行取引は口座管理が楽ですがその金融機関に融資を断られると危機的状態に陥ります。創業間もなく会社規模がまだ大きくない状況であれば大手銀行のイメージにとらわれず、地域密着で事業を行っている地方銀行や信用金庫の複数と取引しておくことが大切ですが、そんなことは誰も教えてくれません。

顧問先や金融機関から期待した回答を得られず、落胆しきって死を考えたと話される方や、逆に顧問先の悪口を言ったり、激怒している社長も多くお見えになりました。激怒は逆恨みとはいえ、気の毒ではあります。不正受給が疑われそうな給付金代行会社に依頼してしまったり、闇金まがいの危ない資金調達方法に手を出してしまった社長もいました。社会保険や税金を納付できない場合には年金事務所や税務署に出向いて相談すれば分割や延納させてくれますが、そんなことができるとは知らない事業主も多いですし、国の支払を滞らせることに対する強い罪悪感から当事者になるとなかなか足が重くて躊躇してしまうのもわかります。しかし、支払いには優先順位があり、従業員の給与は止めるわけにはいきませんが、その他の支払は案外、融通できるものばかりです。借入金返済や納税を優先して従業員の給与を止めてしまう行為が間違った選択であることも誰も教えてくれません。

金融機関の担当者や資金調達の専門家を紹介してくれるならまだマシな話ですが、一方で専門家等の紹介を受けられない場合には『八方ふさがり』で無視するわけにはいきません。まさに資金が底を尽く目前の会社からたくさんの相談を受け、実績のあるプロの資金調達コンサルタントに協力していただきながらできるだけ支援させていただきました。経営者が多忙であったり右腕がいないような自力では難しい企業には(アルバイト並の費用で)財務部長としてコンサルタントを派遣したこともあります。

金融機関はだいたい3年程度で人事異動が行われており、業界や業種に詳しくなかったり、融資に不慣れで消極的な担当者に当たってしまうこともあります。金融機関は横同士で情報交換していることもありませんし民間企業であり競争社会です。複数と取引しておくと、有利な条件を提示してくれたり、マニアックな制度融資を提案してくれたり、他で断られた融資も通ることがあります。

結局のところ、資金調達は誰に相談すればいいのか?

本来ならば、資金調達や返済条件交渉(リスケジュール)等の事業再生には極めて高い専門知識と交渉能力・経験値が必要になりますので、素性を知らないコンサルタントには任せたくありませんが、ネット上にはたくさんの広告であふれており経営者を惑わせます。

冷静に考えればわかるはずですが、「当社の支援成功率は100%です!」など大げさな数字は難易度の高い仕事をしていればあり得ない数字ですし、「年間100社の資金調達に成功しました!」など個人事務所では実質不可能な数字ですが、頼る先が無ければ惹かれるのもやむを得ないかもしれません(実際、コンサルは社長だけの個人会社が多い)。他にも、「認定支援機関なので有利!」など【???】が沢山つきそうなキャッチコピーや、「元銀行員なので融資に詳しい」も、ベテランの経営者からすれば元銀行員の肩書ほどあてにならないものは無いと思っているかもしれません。最悪なのは、10%を超える法外な手数料を請求する業者や着手金を支払って行方不明、公的機関の融資で広告しておいて闇金まがいの高金利貸付を勧める会社もあることです。

長くなりましたが、資金調達の分野においては悪質な業者も多く、実績の大きさをアピールする業者にも資金調達難易度の高い零細中小赤字企業は相手にされず、中小企業には大変厳しい時期の真っただ中にあるのだと憤った一年でした。

ちなみに、当社はものづくり補助金など大型の補助金申請サポートを行う関係から日常的に資金繰り相談や資金調達を扱っていますが、数十億程度の追加融資調達実績などわざわざアピールしていませんし、数十社の融資実績件数もかかわった再生企業数も公表していません。ただ、税理士事務所や金融機関、コンサル会社等から「融資を受けるのは無理」と断られた会社であっても、粘り強く、不正の手段を行うことなく多くの資金調達を成功させてきました。融資を受けられなくても、支払期限の延長や分割などキャッシュフロー改善のためサポートをさせていただきました(正規の報酬はなかなかいただけないケースが多かったのですが)。

社長個人の借金や税金滞納を理由としてメインバンクに融資を断られた方や、資金調達のコンサル会社に断られたりして、「終わった」と思い込んでいた会社も、再興の可能性があると見込んで当社で事業計画を再構築したところ、金融機関から融資承諾を取り付けることができたケースが何度もありましたので、コンサル会社からすれば大口顧客で忙殺されているころにイレギュラーが多い零細企業の相談は面倒だっただけかもしれません。事業主が諦めてしまうと終わりですので、何度も「諦めるな」と励ましましたが、コロナ特例による追加融資と借り換えでキャッシュが潤沢になった今となっては笑い話かもしれません。とはいえコロナ禍はもう少し続きそうですし、経営は休む間もなく続きます。

資金調達の基本のキ

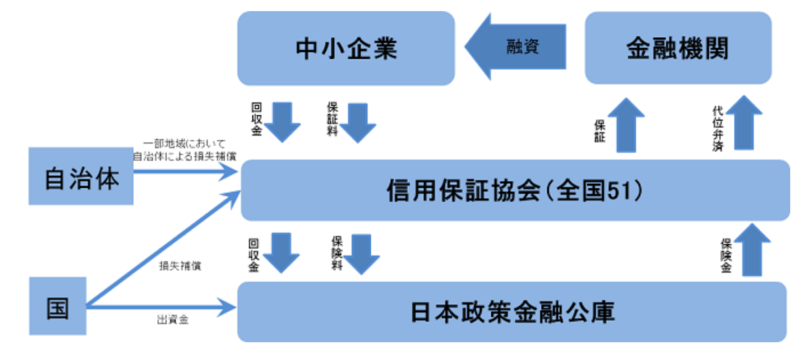

今回多くのベンチャー企業や中小企業ではあまり理解が無かったように感じましたので、基本的な融資方法を説明しておきますが、中小企業が資金調達を検討する場合には大きく分けて、

(1)日本政策金融公庫

(2)保証協会による融資

(3)民間金融機関のプロパー融資

の3つが基本となります。

(1)政策金融公庫

日本政策金融公庫は個人・法人問わず創業時の借り入れで利用されることが多いため、国金(こっきん)と略されるなどなじみがある方も多い銀行ですが、民間の金融機関から融資を受けにくい「小規模」で「創業したばかり」の事業者に対して政策面から積極的に融資してくれる政府系の金融機関です。正式名称は「株式会社日本政策金融公庫」と株式会社が付きますが、全株を政府が保有しているため国の機関といっても大きな間違いはありません。

イメージとしては、「親切(どんな客もウェルカム)」、「金利が低い」、「無担保・無保証」など、とても良いイメージがあります。ちなみに、当社は2016年の創業時には無借金こそ善であり、自己資金だけで経営を続けると無謀無知が完全な仇となり、資金繰りには相当苦労しました。創業ベンチャーは潔く公庫から融資を受けることを強く勧めます。

(2)信用保証協会

ベテランの経営者以外はあまりなじみがありませんが、こちらも「信用保証協会」という公的な機関が事業主の「保証人」となって、民間の金融機関からの融資を借りやすくしてくれている制度です(代位弁済といいます)。「制度融資」や今回のコロナで緊急発動されたセーフティネット貸付は「マルホ融資」とそれっぽく呼んだりします。

保証協会は通常、一般保証として融資額の80%を保証し20%を金融機関が負担しますが、小規模事業者や創業者等の小口(2,000万円以下)や、大規模な経済危機(今回のコロナ等)によっては100%を保証してくれます。経営者なら必ず覚えておく必要がありますが、これを『責任共有制度』といい、責任共有制度の理解無しでは金融機関の担当者心理が理解できませんので、煮え切らないモジモジした態度にイライラすることになります。国金の融資と比較しても時間がかかるイメージがあります。

もちろんタダではなく、保証協会が保証してくれることになった場合には、保証料の支払いが必要になります。

(3)民間金融機関のプロパー融資

プロパー融資とは民間の金融機関(銀行や信用金庫等)が、政府系機関の後ろ盾なく、直接事業主に融資をすることを言います。よって、貸した事業主が返済できなくなるなど貸し倒れになった時には銀行の損失になるため、安定した経営実績の無い中小零細企業がいきなりプロパー融資を受けることは難しいです。

安定収益が維持できるようになってプロパー融資を受けることができるようになれば、あなたの会社も金融機関がリスクを取ってでも直接貸したい立派な企業であると胸を張っても良いかもしれません。プロパー融資は日ごろからお取引銀行と良好な関係にあるなどして、しっかりと銀行対策を行っている会社だけが安定的な資金調達の恩恵を受けることができます(もちろん、返済しなければなりません)。

零細企業を脱却してそれなりの企業規模を目指すのであれば、プロパー融資は欠かせない資金調達手段となります。ものづくり補助金や再構築補助金を検討する際のつなぎ融資でも民間金融機関と相談するのが一般的です。プロパー融資は政策金融公庫と比べても+1%程度金利が高くなりますが、その分柔軟性(融資額の変更)や機動力(足りないときにすぐに貸す)など、変化の激しい経営にとって安心感という恩恵があります。

他にも即金性と審査が少ないビジネスローンや取引履歴からAIが判定するトランザクションレンディングなど資金調達方法のほか、商工会議所等から6ヶ月の経営指導を受けた場合に有利な金利が適用されるマル経融資(経営改善貸付)などがありますが、今回は割愛します。

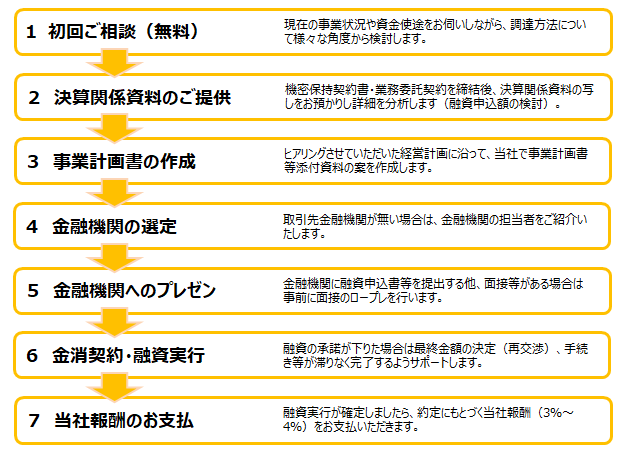

当社の資金調達サポート

当事務所は顧問先企業等の持続的な成長を目的とした経営支援を専門としていますので、資金調達のサポートはあくまでも銀行と企業の橋渡しとし、その場しのぎの資金調達のために金融機関の幹部に口利きしたり、ゴリ押しするなどは一切ない正攻法のみです(そういうことを頼まれてもできません)。また、資金調達だけを目的とした粉飾決算など不正の関与は致しません。

内外あらゆる場面で発生する経営のダメージを早急に回復させたり、事業アイデアを早期に具現化するために資金は重要な効果を発揮します。早期に着手できたものだけ、早い者勝ちの厳しい経営において有益な手法、例えば増資や許認可取得、人員計画や制度再設計、補助金受給までのつなぎ融資も経営手段のひとつとして、経営の成長を目的としてサポートさせていただいております。【相談料・着手金不要】

※当事務所の資金調達サポートは国民政策金融公庫、保証付き融資、プロパー融資を基本としており、売掛金担保融資(ファクタリング)、ノンバンクローン、ビジネスローン、消費者金融(個人)はお取り扱いしておりません(借入に関する助言は致します)。相談内容に関しては法に基づく守秘義務(社労士法21条等)により厳格に管理し、また資金相談に限り相談料や着手金は無料としております。

いますぐお問い合わせする(☎:06-6306-4864)

お電話または下記お問い合わせフォームにご相談内容を記入のうえ、『送信』ボタンを押して完了してください。

《関連記事》

資金調達や融資の相談先に注意(合法をアピールする業者はグレー!!)

コロナの追加融資は不可能!?貸し渋りされる前に準備しましょう

貸付制度が無い中小企業が社員にお金を貸す注意点(借用書と労使協定)

歯周病検診で助成金!?【人材確保等支援助成金(雇用管理制度助成コース)】

補助金が不採択となる10の理由【ものづくり補助金・再構築補助金・持続化補助金】

事業再構築補助金の概要が公表《コロナ経済の新分野展開・業態転換》

新規創業起業家応援キャンペーンを実施中《就業規則・相談顧問》

【令和3年】ものづくり補助金《低感染リスク型ビジネス枠》が公表!